Olá, pessoal! Tudo bem?

Olá, pessoal! Tudo bem?

Espero que estejam gostando dos artigos. A contabilidade tem uma beleza particular. Qualquer dúvida, contem comigo.

Vejam esta frase de Confúcio:

“Não importa o quão devagar você vá, desde que você não pare.”

Trazendo para o nosso contexto, é importante sempre estudar algo, seja por meio de mnemônicos ou de exercícios, de forma que as disciplinas não caiam no esquecimento. O estudo exige dedicação e calma. Não apresse o entendimento, tente compreender o assunto e, assim, a consequência será a assimilação do conteúdo.

Neste artigo, vamos tratar sobre os regimes de escrituração, diferenciando o regime de competência do regime de caixa e destacando algumas particularidades sobre o assunto.

Regime de escrituração pode ser definido como o sistema de escrituração contábil adotado pela empresa para reconhecer as receitas e despesas e, por consequência, apurar o desempenho (resultado) em determinado período contábil.

Na contabilidade societária, a escrituração, especificamente em relação às receitas e despesas, pode ser elaborada pelo regime de gestão financeira, denominado regime de caixa, e pelo regime de apuração do desempenho econômico, denominado regime de competência.

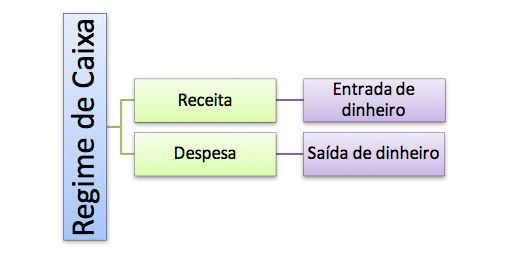

O regime de caixa trata do registro das receitas e despesas pelo fluxo financeiro; ou seja, qualquer entrada de dinheiro é reconhecida como uma receita, e qualquer saída de dinheiro é registrada como uma despesa.

No regime de competência, o que importa é o fato gerador econômico da receita ou da despesa, o reconhecimento no resultado independe do fluxo financeiro (entrada ou saída de dinheiro).

Regime de Caixa

Nesse regime, para se apurar o resultado, somente é levado em consideração o fato gerador que caracteriza a efetividade do recebimento ou do pagamento em dinheiro, e não o fato gerador econômico da transação.

Podemos dizer que é aquele em que, como norma geral, a receita é reconhecida no período em que é recebida e a despesa no período em que for paga. Regime de caixa é o que compreende, exclusivamente, todos os recebimentos e pagamentos efetuados no exercício, mesmo aqueles relativos a períodos contábeis anteriores ou futuros.

O regime de caixa registra as receitas e despesas pelo aspecto FINANCEIRO, e tem suas movimentações apresentadas na DFC (Demonstração do Fluxo de Caixa) por atividades, que são: operacional, de investimento e de financiamento.

O pronunciamento conceitual básico (R1), que trata da estrutura conceitual para elaboração e divulgação de relatório contábil-financeiro, destaca que as informações sobre a performance financeira da entidade auxiliam os usuários a compreender o retorno financeiro que a entidade tenha produzido sobre os seus recursos econômicos, normalmente representados pelos ativos. Assim, podemos inferir que, para o CPC, o regime de caixa tem um caráter gerencial.

Outro ponto importante a destacar é o de que as informações sobre os fluxos de caixa durante um período também ajudam os usuários a avaliar a capacidade de a entidade gerar fluxos de caixa futuros. Elas indicam como a empresa obtém e aplica o dinheiro, incluindo informações que podem afetar a liquidez e a solvência da entidade.

Dessa forma, as informações sobre os fluxos de caixa auxiliam os usuários a compreender as operações da entidade, a avaliar suas atividades de financiamento e investimento, a avaliar sua liquidez e solvência e a interpretar outras informações acerca do seu resultado financeiro.

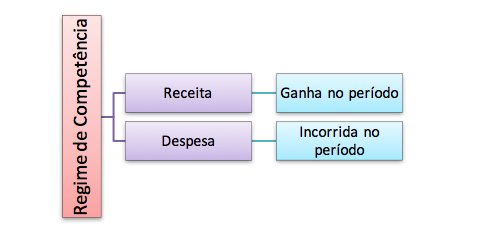

Regime de Competência

Define-se como regime de competência aquele em que as receitas e as despesas são atribuídas ao exercício de acordo com a efetiva ocorrência, isto é, de acordo com o fato gerador econômico, não importando se houve entrada ou saída de dinheiro.

Pelo regime de competência, toda receita e toda despesa pertencem ao exercício em que ocorreram. Desse modo, a receita deve ser reconhecida mesmo que não seja recebida e a despesa mesmo que não seja paga.

O regime de competência retrata com propriedade os efeitos de transações e outros eventos e circunstâncias sobre o patrimônio da entidade nos períodos em que ditos efeitos econômicos são produzidos, ainda que os recebimentos e pagamentos ocorram em períodos distintos. Isso é importante em função de apresentar o desempenho econômico e servir de base para os usuários avaliarem a performance passada e futura da entidade, diferentemente da informação puramente baseada em recebimentos e pagamentos.

O regime de competência registra as receitas e as despesas pelo aspecto econômico, buscando apresentar na DRE (Demonstração do Resultado do Exercício) o desempenho econômico, independentemente do resultado financeiro.

- Receita é um ganho econômico que aumenta o resultado do exercício, aumentando a situação líquida, afetando consequentemente o ativo para mais ou o passivo para menos.

- Despesa é uma perda econômica que diminui o resultado do exercício, diminuindo a situação líquida, diminuindo o ativo ou aumentando o passivo.

De acordo com esse regime, não importa se as receitas foram recebidas ou se as despesas foram pagas (regime de caixa), o que enseja o registro é a ocorrência dos respectivos fatos geradores que afetam a situação líquida da empresa. Assim, no regime de competência, será feito o reconhecimento de direitos e de obrigações que ainda não produziram efeitos sobre o caixa, como, por exemplo: contas a receber, oriundas de vendas a prazo; e salários a pagar, oriundos da despesa de salários que ainda não foi paga.

OBRIGATORIEDADE

Como regra geral, o regime de escrituração determinado no Brasil é o regime de competência.

Para as empresas, tal determinação vem da Lei n. 6.404/1976, como apresento abaixo:

Escrituração

Art. 177. A escrituração da companhia será mantida em registros permanentes, com obediência aos preceitos da legislação comercial e desta Lei e aos princípios de contabilidade geralmente aceitos, devendo observar métodos ou critérios contábeis uniformes no tempo e registrar as mutações patrimoniais segundo o regime de competência.

O Conselho Federal de Contabilidade, por meio da Resolução n. 1.374/2011, aprovou o CPC 00 (R1), no qual destaca que deverá ser utilizado o regime de competência para apuração do resultado:

4.50. As despesas devem ser reconhecidas na demonstração do resultado com base na associação direta entre elas e os correspondentes itens de receita. Esse processo, usualmente chamado de confrontação entre despesas e receitas (regime de competência).

O Decreto n. 3.000/1999, que aprova o Regulamento do Imposto de Renda, destaca que a escrituração das empresas que apuram o imposto de renda pelo Lucro Real também deve ser pelo regime de competência:

Seção I

Dever de Escriturar

Art. 251. A pessoa jurídica sujeita a tributação com base no Lucro Real deve manter escrituração com observância das leis comerciais e fiscais (Decreto-Lei n. 1.598 de 1977, art. 7º).

(Seção VIII do RIR/1999)

Inobservância do Regime de Competência

Art. 273. A inexatidão quanto ao período de apuração de escrituração de receita, rendimento, custo ou dedução, ou do reconhecimento de lucro, somente constitui fundamento para lançamento de imposto, diferença de imposto, atualização monetária, quando for o caso, ou multa, se dela resultar.

Ainda de acordo com o fisco nacional, a pessoa jurídica tributada com base no lucro presumido deverá manter a escrituração contábil nos termos da legislação comercial. Entretanto, para efeitos fiscais, é dispensável a escrituração quando a pessoa jurídica mantiver livro-caixa, devidamente escriturado, contendo toda a movimentação financeira, inclusive bancária.

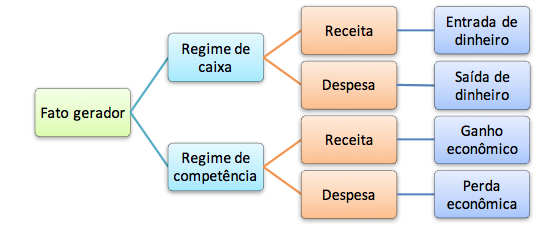

Fato gerador da transação

Fato gerador de uma transação é o momento em que o fato contábil ocorreu.

O regime de escrituração adotado pela empresa é que caracterizará a análise sobre o fato gerador. Se for utilizado o regime de caixa, o fato gerador será a entrada ou a saída do dinheiro. Entretanto, se o regime de escrituração for o regime de competência, o que importa é ter ocorrido a receita ou a despesa.

Normalmente, relaciona-se o fato gerador com o regime de competência devido à determinação legal de que a escrituração seja feita por meio desse regime. Contudo, é importante entender que qualquer que seja o regime, deverá ter havido um fato gerador para o seu registro.

No regime de caixa, o que importa é o fluxo financeiro, ou seja, a entrada e a saída de dinheiro. Dessa forma, a receita será reconhecida quando for recebida e a despesa quando for paga.

Pela sua simplicidade, no regime de caixa, não há o registro de contas a receber, de contas a pagar, de vendas a prazo, de compras a prazo e de toda e qualquer transação que não tenha afetado o disponível da empresa.

No regime de competência, conforme os conceitos de receita e despesa, o fato gerador de uma receita é um ganho econômico que aumenta a situação líquida, aumentando o ativo ou diminuindo o passivo. O fato gerador da despesa é uma perda econômica que diminui a situação líquida da empresa; por consequência, diminui o ativo ou aumenta o passivo.

Dessa forma, pelo regime da competência, temos uma escrituração mais completa, em que são reconhecidos os valores a receber, a pagar e, principalmente, o direito oriundo de uma despesa antecipada, além da obrigação vinculada a uma receita antecipada.

Para facilitar a visualização e compreensão dos fatos geradores, vou apresentar os fatos possíveis que afetam o resultado pelo regime de caixa e pelo regime de competência e a forma que estão sendo cobrados em prova. Para tal, considerem o seguinte:

Receita

Ganha = regime de competência

Recebida = regime de caixa

Despesa

Incorrida = regime de competência

Paga = regime de caixa

ATENÇÃO

Na contabilidade pública, é utilizado o regime de COMPETÊNCIA para os registros patrimoniais e o regime MISTO para os registros orçamentários. O regime misto reconhece as receitas pelo regime de caixa e as despesas pelo regime de competência.

Exemplo:

- Uma empresa vendeu, no ano de 2017, R$ 500.000,00, somente recebeu R$ 300.000,00 e o restante ficou a prazo para o ano de 2018. No mesmo período, apresentou despesas de R$ 400.000, sendo que pagou R$ 350.000, ficando o restante para o próximo ano.

- A apuração do resultado em 31/12/17 será da seguinte forma:

Bem. Por hoje, é só. Espero que tenham gostado do material.

Um abraço, e sucesso.

Professor Claudio Zorzo

Bacharel em Ciências Contábeis, pós-graduado em Análise Gerencial; Docência para Nível Superior; Auditoria e Perícia Contábil. É ex servidor público do Executivo Federal – Ministério do Exército e ex servidor público do Legislativo Federal. Assessor Parlamentar. Atualmente é professor de Contabilidade e Auditoria Pública e Privada.

Estudando para concursos da área fiscal ? Prepare-se com quem tem tradição de aprovação e 27 anos de experiência em concursos públicos. Cursos online com início imediato, visualizações ilimitadas e parcelamento em até 12x sem juros

![[Preparatórios] Concursos Fiscais – Cabeçalho](https://blog-static.infra.grancursosonline.com.br/wp-content/uploads/2026/01/03164338/fiscais-promo-fev-cabecalho.webp)

![[Preparatórios] Concursos Fiscais – Post](https://blog-static.infra.grancursosonline.com.br/wp-content/uploads/2026/01/03164403/fiscais-promo-fev-post.webp)