No artigo de hoje, vamos estudar com mais profundidade a base de cálculo do ICMS na importação.

No artigo de hoje, vamos estudar com mais profundidade a base de cálculo do ICMS na importação.

O que efetivamente compõe a base de cálculo do ICMS na importação.15

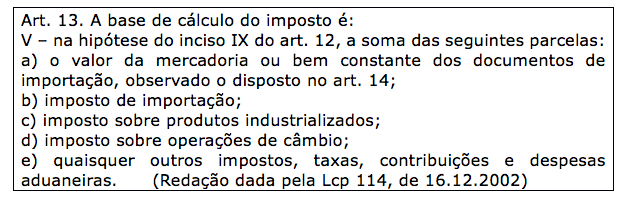

Ainda que as normas gerais sobre o ICMS sejam matéria de lei complementar, a Lei Kandir, Lei Complementar n. 87/1996, não nos traz todo o detalhamento a respeito da base de cálculo sobre o ICMS nas operações de importação, observe:

Quanto às principais dúvidas a respeito dos componentes dessa base de cálculo:

1) Outros impostos, taxas, contribuições e despesas aduaneiras – O AFRMM faz parte da base de cálculo do ICMS na importação?

O AFRMM (Adicional ao Frete para Renovação da Marinha Mercante) tem como natureza jurídica ser uma Contribuição de Intervenção no Domínio Econômico (CIDE). Segundo o entendimento do STF (Súmula 553), o AFRMM é uma contribuição parafiscal ou especial, em razão de sua natureza como contribuição de intervenção no domínio econômico, distinta do imposto e da taxa.

Conforme o texto do artigo 37, transcrito no tópico acima, na importação, compõem a base de cálculo do ICMS quaisquer outros impostos, taxas, contribuições e despesas aduaneiras envolvidos na operação.

A Lei n. 12.599/2012, que foi alterada em 2012, solidificou o entendimento de que a contribuição do AFRMM é um tributo, além de transferir para a Receita Federal do Brasil “a administração das atividades relativas à cobrança, fiscalização, arrecadação, rateio, restituição e concessão de incentivos do AFRMM.”

Portanto, de acordo com o entendimento do STF, o AFRMM integra a base de cálculo do ICMS incidente na importação de bens e mercadorias do exterior.

2) Diferenças de peso, classificação fiscal e multas por infrações.

As multas aplicadas antes do desembaraço aduaneiro fazem parte da base de cálculo do ICMS.

A maioria das empresas, na prática, efetua o recolhimento do ICMS – Importação logo após o registro da D.I., porém, caso haja necessidade de retificação da D.I. e uma consequente multa antes do desembaraço, a empresa terá que efetuar um recolhimento complementar do ICMS. Nesse caso, a base de cálculo para o ICMS complementar passa a ser o valor da(s) multa(s) aplicada(s) e paga(s) antes do desembaraço aduaneiro.

3) Exemplo prático de cálculo do ICMS na importação

A BASE DE CÁLCULO DO ICMS NA IMPORTAÇÃO CORRESPONDE:

I) ao valor da mercadoria constante na Declaração de Importação, convertido em moeda nacional pela mesma taxa de câmbio utilizada no cálculo do Imposto de Importação;

II) ao Imposto de Importação;

III) ao IPI;

IV) ao Imposto sobre Operações de Câmbio;

V) a quaisquer outros impostos, taxas, contribuições e despesas aduaneiras;

VI) ao montante do próprio imposto (o ICMS é um tributo por dentro);

VII) ao valor correspondente a:

A) seguros, juros e demais importâncias pagas, recebidas ou debitadas, bem como descontos concedidos sob condição; e

B) frete, caso o transporte seja efetuado pelo próprio remetente ou por sua conta e ordem e seja cobrado em separado.

EXEMPLO PRÁTICO:

Valor CIF em reais: R$ 1.000,00

Valor do II – 10%: R$ 100,00

Valor do IPI – 15%: R$ 165,00

Valor de outros impostos (PIS/COFINS): R$ 128,34

Despesas aduaneiras (TX de SISCOMEX): R$ 40,00

SUBTOTAL: R$ 1.433,34

Alíquota do ICMS na importação: 17%

Fator (100% – 17%): 83,00%

Base de cálculo (item 6 dividido pelo item 8): R$ 1.726,92

VALOR DO ICMS (item 9 multiplicado pelo item 7): R$ 293,58

Em resposta à consulta tributária efetuada por contribuinte paulista à SEFAZ/SP, apontaram-se importantes itens:

- A base de cálculo do ICMS relativo à importação representa o custo de importação da mercadoria e deve ser, em regra (salvo casos excepcionais, como o de redução da base de cálculo), reproduzido no Valor Total da Nota Fiscal Eletrônica – NF-e de Importação. Desta feita, todos os valores que compõem a base de cálculo do ICMS relativo à importação devem constar da NF-e de Importação, a qual deve ser emitida em razão da entrada no estabelecimento, real ou simbolicamente, de mercadoria ou bem importado do exterior. A esse respeito, deve-se observar o seguinte:

1.1. A emissão da NF-e deve ocorrer antes da entrada da mercadoria ou bem no estabelecimento, visto que tal documento fiscal deve acompanhar seu trânsito desde o local do desembaraço.

1.2. Os valores que contem campos próprios na NF-e (tais como ICMS, II, IPI, PIS, COFINS, AFRMM) devem ser discriminados nos respectivos campos.

1.3. Os valores que não contem campos próprios, mas compõem a base de cálculo do ICMS relativo à importação (tais como taxa SISCOMEX, diferenças de peso, classificação fiscal e multas por infrações), devem ser incluídos no campo “Outras Despesas Acessórias”.

1.3.1. Nesse caso, o contribuinte poderá discriminar individualmente, no campo “Informações Complementares” da NF-e, cada um dos valores incluídos no campo “Outras Despesas Acessórias”.

1.4. Os campos “Valor Total do Frete” e “Valor Total do Seguro” da NF-e de Importação não devem ser preenchidos, pois:

1.4.1. o campo “Valor Total dos Produtos e Serviços” deve ser preenchido com o valor aduaneiro da mercadoria ou bem, constante da Declaração de Importação, que já inclui frete e seguro internacionais.

1.4.1.1. de acordo com o artigo 77 do Decreto Federal n. 6.759/2009 (Regulamento Aduaneiro), integram o valor aduaneiro: (a) o custo de transporte da mercadoria importada até o porto ou o aeroporto alfandegado de descarga, ou o ponto de fronteira alfandegado onde devam ser cumpridas as formalidades de entrada no território aduaneiro; (b) os gastos relativos à carga, à descarga e ao manuseio, associados ao transporte da mercadoria importada, até a chegada aos locais referidos; e (c) o custo do seguro da mercadoria durante as operações referidas.

1.4.2. os valores de frete e seguros nacionais não devem ser incluídos na NF-e de Importação, pois não compõem o custo de importação da mercadoria.

- A Nota Fiscal Complementar de Importação, deve ser emitida apenas se, conhecido o custo final da importação, este for superior ao valor informado na NF-e de Importação original.

2.1. Com efeito, a NF-e de Importação e sua correspondente NF-e Complementar de Importação não buscam refletir o custo da mercadoria até a entrada no estabelecimento, mas devem refletir o custo da importação da mercadoria, assim entendida a soma dos valores referidos no artigo 13, inciso IX, da LC n. 87/96.

2.2. Logo, não ocasionam a emissão de NF-e Complementar de Importação (nem devem ser incluídos na NF-e de Importação original) eventuais custos ou despesas que não componham a base de cálculo do ICMS relativo à importação, tais como:

(a) seguro nacional;

(b) frete nacional;

(c) capatazia;

(d) armazenagem e remoção de mercadorias;

(e) comissões de despachante (inclusive o valor de taxa de sindicato); e

(f) corretagem de câmbio.

Esse assunto é muito interessante e cabe aos alunos estudarem-no cada vez mais, dada a sua grande importância para concursos públicos.

Forte abraço a todos e bons estudos!

Professor Vilson Cortez

Professor Vilson Cortez – Fiscal do ICMS de São Paulo, graduado pela Escola Naval onde formou-se Bacharel em Ciências Navais com ênfase em Engenharia Eletrônica em 1.991. Graduado em Engenharia Naval – ênfase em Estruturas – pela Escola Politécnica da Universidade de São Paulo em 1997. Bacharel em Direito pela Universidade Metodista de Piracicaba em 2002. Especialista em Direito Tributário pela Escola Superior da Procuradoria Geral do Estado de São Paulo em 2008. Capitão – Tenente da Marinha do Brasil, atualmente na reserva em virtude de ter sido aprovado no concurso para Agente Fiscal de Rendas do Estado de SP em 1997, onde exerce suas atividades da Delegacia Tributária de Campinas. Leciona, há mais de 15 anos, as disciplinas Direito Tributário, Legislação Tributária Federal, Estadual e Municipal, Matemática, Matemática Financeira e Raciocínio Lógico Matemático, em diversos Estados. Autor de diversos livros e apostilas preparatórios para concursos.

Professor Vilson Cortez – Fiscal do ICMS de São Paulo, graduado pela Escola Naval onde formou-se Bacharel em Ciências Navais com ênfase em Engenharia Eletrônica em 1.991. Graduado em Engenharia Naval – ênfase em Estruturas – pela Escola Politécnica da Universidade de São Paulo em 1997. Bacharel em Direito pela Universidade Metodista de Piracicaba em 2002. Especialista em Direito Tributário pela Escola Superior da Procuradoria Geral do Estado de São Paulo em 2008. Capitão – Tenente da Marinha do Brasil, atualmente na reserva em virtude de ter sido aprovado no concurso para Agente Fiscal de Rendas do Estado de SP em 1997, onde exerce suas atividades da Delegacia Tributária de Campinas. Leciona, há mais de 15 anos, as disciplinas Direito Tributário, Legislação Tributária Federal, Estadual e Municipal, Matemática, Matemática Financeira e Raciocínio Lógico Matemático, em diversos Estados. Autor de diversos livros e apostilas preparatórios para concursos.

Estudando para concursos da área fiscal ? Prepare-se com quem tem tradição de aprovação e 27 anos de experiência em concursos públicos. Cursos online com início imediato, visualizações ilimitadas e parcelamento em até 12x sem juros

![[Preparatórios] Concursos Fiscais – Cabeçalho](https://blog-static.infra.grancursosonline.com.br/wp-content/uploads/2026/01/03164338/fiscais-promo-fev-cabecalho.webp)

![[Preparatórios] Concursos Fiscais – Post](https://blog-static.infra.grancursosonline.com.br/wp-content/uploads/2026/01/03164403/fiscais-promo-fev-post.webp)