Olá, pessoal!

Olá, pessoal!

Espero que todos estejam bem.

Neste material vou falar sobre a análise por índices, destacando os índices de estrutura e de liquidez, assuntos recorrentes em provas de auditor e de contador.

Os índices são relações que se estabelecem entre duas grandezas e justificam-se, quando se deseja analisar a situação econômico-financeira de uma entidade, pelo fato de que a observação e apreciação de certas relações ou percentuais é mais significativa do que a apreciação de todos os itens contidos nas demonstrações.

É o processo de análise mais utilizado, porque oferece uma visão global da situação econômica/financeira da empresa.

São índices extraídos das demonstrações contábeis numa mesma época para que se possa comparar o resultado da própria empresa com os índices das concorrentes.

Na prática não se deve formar uma opinião com base em um índice, mas deve ser feita uma correlação entre os resultados obtidos, de forma que o índice seja analisado:

- pelo resultado apurado no período

- pela evolução em vários exercícios

- pela comparação com outros índices correlatos

- pela comparação com índices de empresa do mesmo ramo.

Os principais índices são:

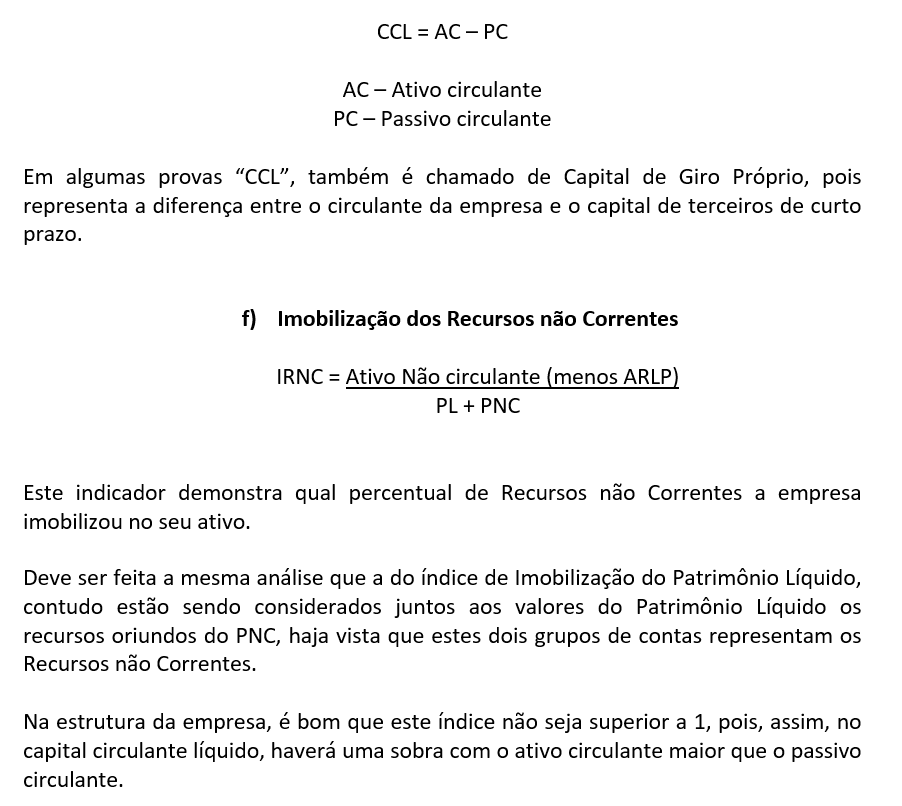

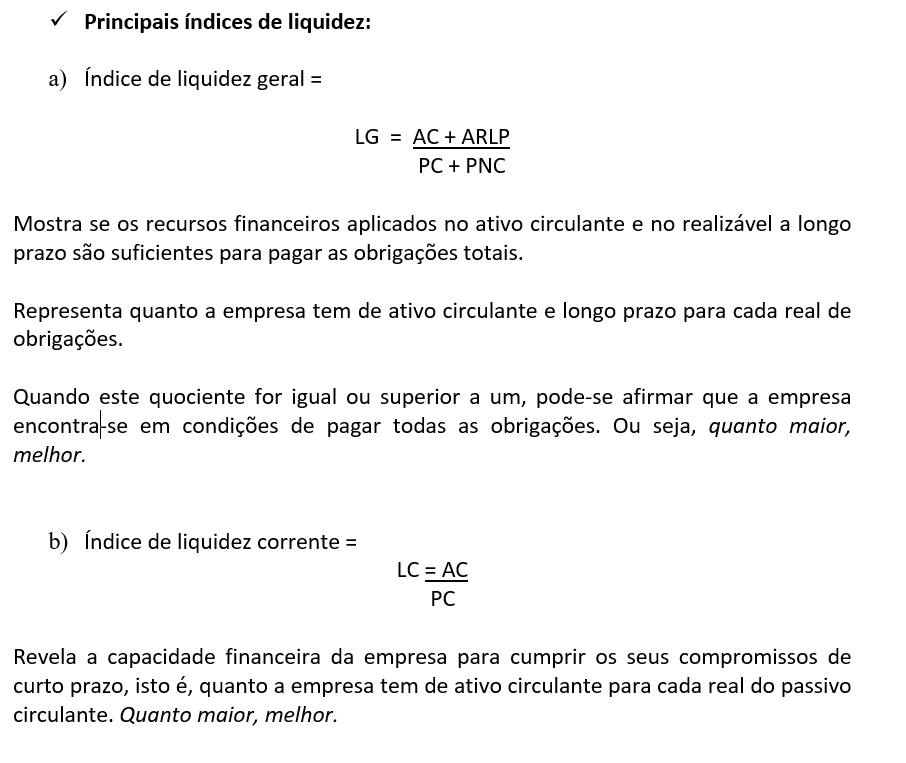

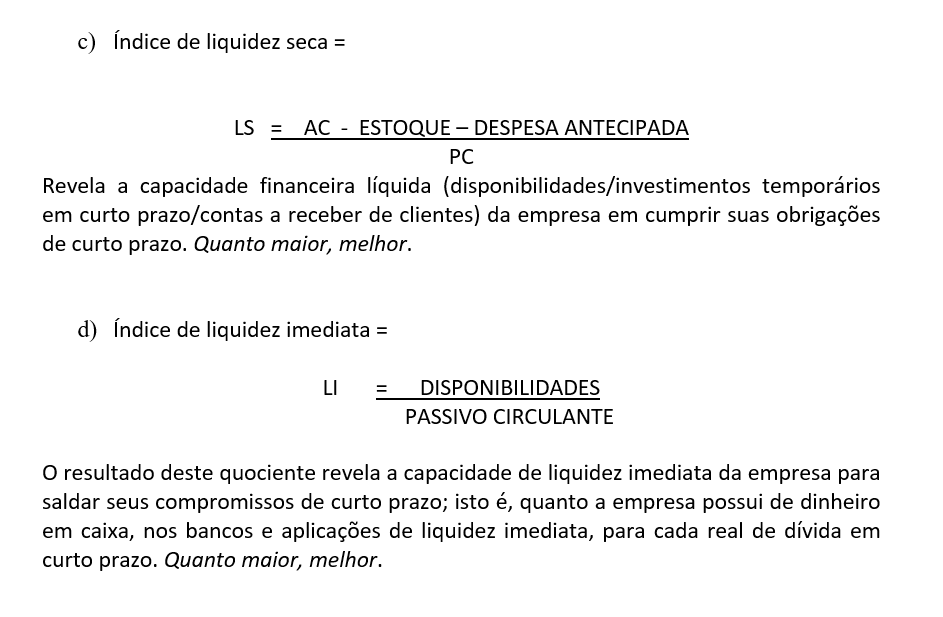

- índices de estrutura ou endividamento.

- índices de liquidez ou solvência.

- índices de prazos médios.

- índices de rentabilidade ou lucratividade.

Índices de Estrutura

Evidenciam o grau de endividamento da empresa em decorrência da origem do capital investido no patrimônio. Mostra a proporção existente entre o capital próprio e o capital de terceiros.

Visa auxiliar nas decisões financeiras em termos de origem e aplicação de recursos e, principalmente, como se encontra o nível de endividamento, permitindo assim identificar, de forma estática, o total dos ativos (aplicações de recursos) possuídos pela entidade, bem como o total dos passivos (origens de recursos) que financiam aqueles ativos.

Os recursos representados pelos passivos podem originar-se de terceiros, passivos exigíveis; ou são próprios, patrimônio líquido, já que são passivos não exigíveis. Estes índices relacionam as fontes de fundos (ativos e passivos) entre si, procurando retratar a posição relativa do capital próprio com relação ao capital de terceiros.

São quocientes de muita importância, pois indicam a relação de dependência da empresa no que se refere ao capital de terceiros, pois são indicadores sobre a composição e a aplicação dos recursos da empresa.

No Balanço Patrimonial o lado do passivo mostra a origem do capital que está à disposição da empresa, enquanto o ativo apresenta onde este capital foi aplicado.

Assim, com o confronto entre capital próprio e capital de terceiros, teremos condições de saber quem investiu mais na empresa, os proprietários ou terceiros.

Para facilitar o entendimento dos índices, vou apresentar uma situação patrimonial e, a partir dela, calcular cada índice.

Este quociente revela qual a proporção existente entre capital de terceiros e capital próprio, isto é, quanto a empresa está utilizando de capital de terceiro para cada real próprio.

Quanto menor for este quociente, melhor será para a empresa, pois quer dizer que a empresa possui mais capital próprio aplicado no seu ativo.

Quando o grau de endividamento mostrado por este quociente for elevado, normalmente a empresa encontrará dificuldade para a obtenção de empréstimos bancários e outros financiamentos, porque serão poucas as garantias disponíveis para oferecer em troca.

ATENÇÃO

A análise não é exata. Assim, pode ser vantajoso para a empresa trabalhar com capitais de terceiros, basta avaliar o custo de oportunidade, pois, se os juros pagos pelos recursos obtidos forem menores que o lucro gerado por eles, a empresa fez um bom negócio.

Este quociente revela qual parcela do patrimônio líquido foi utilizada para financiar a compra do ativo NÃO CIRCULANTE – investimentos, imobilizado e intangível, isto é, quanto a empresa imobilizou no seu ativo para cada real do PL.

“Quanto menor este índice, melhor para a empresa.”

Um aspecto evidenciado por este quociente é a existência ou não da dependência de capital de terceiros para financiar o ativo circulante, pois, se todo o patrimônio líquido for utilizado para financiar o ativo não circulante, todo o ativo circulante terá sido financiado com recursos de terceiros, apresentando uma dependência financeira.

Capital circulante líquido é o capital disponível no circulante da empresa, depois de retiradas todas as obrigações de curto prazo.

Síntese sobre os índices de estrutura

Por hoje é só.

Um abraço e sucesso!

Professor Claudio Zorzo

Cláudio Zorzo – Bacharel em Ciências Contábeis, pós-graduado em Análise Gerencial; Docência para Nível Superior; Auditoria e Perícia Contábil. É ex servidor público do Executivo Federal – Ministério do Exército e ex servidor público do Legislativo Federal. Assessor Parlamentar. Atualmente é professor de Contabilidade e Auditoria Pública e Privada.

Estudando para concursos da área fiscal ? Prepare-se com quem tem tradição de aprovação e 27 anos de experiência em concursos públicos. Cursos online com início imediato, visualizações ilimitadas e parcelamento em até 12x sem juros

[su_button url=”https://www.grancursosonline.com.br” target=”blank” style=”flat” background=”#ff0000″ size=”7″ icon=”icon: shopping-cart”]Matricule-se![/su_button]

![[OPERAÇÃO XEQUE-MATE] Preço R$ 54,90 – Cabeçalho](https://blog-static.infra.grancursosonline.com.br/wp-content/uploads/2026/03/04163344/operacao-xeque-mate-cabecalho.webp)

![[OPERAÇÃO XEQUE-MATE] Preço R$ 54,90 – Post](https://blog-static.infra.grancursosonline.com.br/wp-content/uploads/2026/03/04164337/operacao-xeque-mate-post.webp)