- INTRODUÇÃO

O objetivo do presente artigo é discorrer acerca dos principais métodos ou sistemas de custeio utilizados pelas empresas brasileiras na atualidade.

Esse conhecimento é fundamental para que o Auditor-Fiscal da Receita Federal do Brasil, ao realizar os procedimentos relativos ao custeio da produção de determinada Pessoa Jurídica, tributada com base no Lucro Real, possa avaliar o sistema de custeio utilizado e os seus respectivos efeitos contábeis e fiscais.

Um método ou sistema de custeio está relacionado ao modo pelo qual os custos são apropriados à produção.

A definição do sistema de custeio pode ter grande influência nos custos de uma empresa, pois, de acordo com o sistema adotado, determinados custos podem ou não fazer parte dos custos de produção.

Assim, a decisão de escolha de qual sistema de custos utilizar vai influenciar os valores dos custos de produção e, consequentemente, dos estoques e do resultado de uma empresa.

Nessa toada, é fundamental conhecer os efeitos nas contas patrimoniais e o resultado que a adoção do sistema de custeio escolhido nos traz.

- CUSTEIO POR ABSORÇÃO

No sistema de custeio por absorção, são apropriados à produção todos os custos, sejam eles fixos ou variáveis, diretos ou indiretos!

Em suma: todos os custos são absorvidos! Ocorre a absorção de todos os custos, inclusive dos custos fixos!

Desse modo, todos os custos fixos e variáveis integram os custos de produção, e, em consequência, os estoques são “lançados” ao resultado do exercício apenas quando da venda dos respectivos produtos.

Vamos discorrer um pouco mais acerca da natureza dos custos fixos e ver o impacto que a inclusão ou não destes pode ter nos custos de produção de uma empresa.

Em primeiro lugar, os custos fixos são necessários para que a empresa possa realizar o seu processo produtivo.

Diante dessa realidade, o aluguel e o seguro da fábrica, por exemplo, são custos que a indústria incorre para que possa produzir.

Por outro lado, esses custos são incorridos mesmo que a empresa não produza nada em determinado período, ou seja, não dependem da quantidade produzida.

Isso pode ser um problema sério caso a empresa opere em um nível de produção muito baixo, em comparação com a sua capacidade instalada de produção.

Geralmente os custos fixos são indiretos, e a sua apropriação leva certo grau de subjetividade inerente à prática de utilização dos rateios e da definição dos critérios.

Assim, além de poder ocorrer o problema citado no parágrafo anterior, a subjetividade envolvida na apropriação dos custos fixos indiretos pode influenciar inadequadamente o resultado apurado na venda de um produto.

- CUSTEIO VARIÁVEL

O Sistema de Custeio Variável normalmente é utilizado pelas empresas para evitar aqueles inconvenientes citados no Sistema de Custeio por Absorção no que diz respeito à apropriação dos custos fixos.

No Custeio Variável, como o próprio nome sugere, são apropriados aos produtos SOMENTE os custos variáveis!

Lembrando que os custos variáveis são aqueles cujos totais variam proporcionalmente de acordo com o nível de produção ou das atividades. Seus valores totais dependem diretamente do volume produzido num determinado período.

São exemplos de custos variáveis: matérias-primas, embalagens e outros materiais diretos, mão de obra direta, materiais indiretos e insumos produtivos (como água, energia etc.).

O problema que pode ocorrer no custeio por absorção relacionado à baixa utilização da capacidade instalada não existe no custeio variável, pois os custos fixos não são apropriados aos produtos.

Assim, se a empresa produzir pequenas quantidades, seus custos não estarão superdimensionados, já que os custos fixos não foram apropriados.

Também no sistema de custeio variável, por não haver apropriação de custos fixos indiretos, o grau de “subjetividade” é reduzido, já que somente os custos variáveis indiretos estarão sujeitos aos critérios de rateio.

No custeio variável, os custos fixos são lançados diretamente no resultado, sem transitar pelos custos de produção e sem transitar pelos estoques, ou seja, são tratados como se fossem despesas.

Aqui vai mais uma observação importante: apesar de o custeio variável também ser conhecido como “Sistema de Custeio Direto”, pelo fato de a maioria dos custos variáveis serem também diretos, ou seja, não necessitam de rateio para sua apropriação, existem custos indiretos variáveis que também são apropriados no custeio variável. Como exemplo, temos os materiais indiretos e a mão de obra indireta.

Assim, a diferença de tratamento dos custos fixos entre o custeio por absorção e o custeio variável tem efeitos contábeis e fiscais.

Vamos supor as 3 situações a seguir e ver esses efeitos:

1- Toda a produção iniciada foi acabada e vendida no período (e a empresa não tinha estoques iniciais).

Nessa situação, os efeitos contábil e fiscal são os menores possíveis, pois todos os custos com a produção, tanto fixos quanto variáveis, foram lançados a débito de resultado do exercício.

A diferença é que, no custeio variável, os custos fixos foram lançados como despesas operacionais, enquanto que no custeio por absorção, esses custos foram lançados como sendo dos produtos vendidos, gerando uma diferença na linha de lucro bruto.

Mas o lucro líquido é o mesmo!

2 – Parte da produção iniciada e acabada em determinado período permanece em estoque (e a empresa não tinha estoques iniciais).

Nesse caso, o lucro líquido é maior no custeio por absorção, pois, nesse sistema de custeio, parte dos custos fixos estará integrando os estoques proporcionalmente à parte dos produtos não vendidos, enquanto no custeio variável, todos os custos são lançados a débito do resultado como despesa operacional, reduzindo assim o lucro líquido.

3 – A empresa tinha estoques iniciais e a produção iniciada e acabada em determinado período foi vendida (e a empresa não teve estoques finais, ou seja, nesse período, foi vendido tudo que foi produzido e mais todo o estoque inicial dos produtos).

Em relação aos produtos iniciados e acabados, a situação é igual à primeira situação exposta, mas agora temos o efeito da baixa (venda) do saldo inicial de estoques.

No saldo inicial, para uma empresa que utiliza o custeio variável, estão registrados nos estoques apenas os custos variáveis, enquanto no custeio por absorção estão registrados tanto os custos fixos quanto os custos variáveis.

Desse modo, para a situação em tela, o saldo inicial dos estoques pelo custeio por absorção é maior, fazendo com que o lucro líquido seja menor. Já no custeio variável, temos saldo inicial menor e lucro líquido maior.

Mas observe que, se o lucro líquido agora no custeio variável é maior, é porque no período anterior ele foi menor.

Esse é o motivo pelo qual, tanto para fins fiscais quanto para atendimento dos Princípios Contábeis, o custeio variável não é permitido.

Para fins fiscais e de atendimento aos Princípios Contábeis, o ÚNICO custeio permitido é o custeio por absorção!

Observe que, em comparação com custeio por absorção, o Sistema de Custeio Variável antecipa a apropriação dos custos fixos ao resultado como se fossem despesas operacionais.

Isso ocorre pelo fato de, no custeio variável, os custos fixos não transitarem pelos Estoques.

Já no custeio por absorção, todos os custos fixos são apropriados inicialmente ao estoque e somente são lançados como custos dos produtos vendidos quando da venda desses estoques.

Imagine uma indústria que trabalha com estoques valiosos e elevados, esse efeito é relevante!

Mas vale registrar que, em uma situação inversa, por exemplo, em uma empresa que produza e venda tudo no mesmo período e não tenha, portanto, nem estoques iniciais nem finais, os resultados líquidos acumulados serão os mesmos, existindo apenas aquelas diferenças no lucro bruto, como mencionamos na primeira situação exposta.

Vale registrar que o custeio variável é adotado normalmente para fins gerenciais, principalmente para a tomada de decisões de formação de preço e de definição de margem de lucro.

- CUSTEIO BASEADO EM ATIVIDADES – ABC

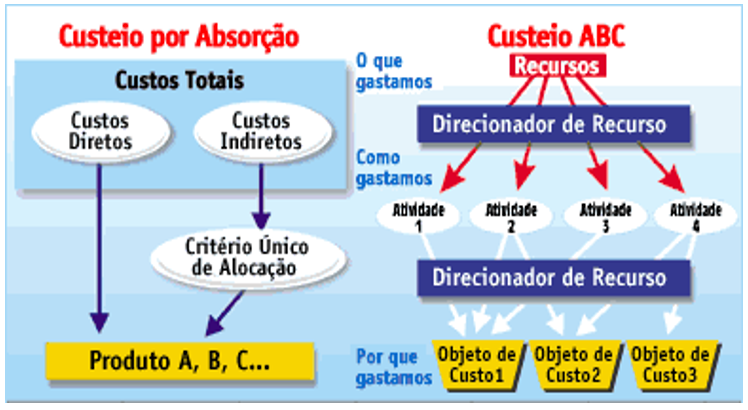

O Custeio Baseado em Atividades (ABC) é um método que procura reduzir as distorções causadas pelo rateio arbitrário dos custos indiretos de fabricação.

O ABC pode permitir uma melhor visualização dos custos por meio da análise das atividades executadas dentro da empresa e suas respectivas relações com os produtos, sendo fundamental, para isso, a definição das atividades relevantes dentro dos departamentos e dos direcionadores (drivers) de custos de recursos que irão alocar os diversos custos incorridos às atividades.

O ABC propõe o uso do Rastreamento por meio dos direcionadores de custos, sendo dois tipos de direcionadores: o de recursos para as atividades e o de atividades aos produtos.

A ideia central é a redução na arbitrariedade dos critérios de rateio, já que o ABC é visto como uma ferramenta importante para a gestão da empresa; contudo, sua metodologia ainda não possui a necessidade de ratear os custos fixos, e seus direcionadores podem ainda conter certo grau de subjetividade.

No método de custeio baseado em atividades – ABC (Activy-Based Costing), as atividades consomem recursos, e os produtos consomem atividades, procurando reduzir as distorções provocadas pelo rateio arbitrário dos custos indiretos.

A exigência de uma melhor alocação dos custos indiretos deve-se ao avanço tecnológico e à crescente complexidade dos sistemas de produção e também pela grande diversidade de produtos e modelos fabricados.

No ABC assume-se como pressuposto que os recursos de uma empresa são consumidos por suas atividades e não pelos produtos que ela fabrica. Assim, os produtos surgem como consequência das atividades consideradas estritamente necessárias para fabricá-los e/ou comercializá-los, e como forma de se atender a necessidades, expectativas e anseios dos clientes. Desse modo, o custeio baseado em atividades atribui os custos de acordo com o padrão de consumo de recursos dos produtos.

O custeio baseado em atividades deve produzir custos mais precisos dos produtos se houver diversidade, apenas porque os direcionadores em nível unitário não conseguem capturar o padrão completo de consumo de produtos.

A utilidade do ABC não se limita ao custeio de produtos, pois é, acima de tudo, uma poderosa ferramenta a ser utilizada na gestão de custos.

Na verdade, o que distingue o ABC do sistema tradicional é a maneira como ele atribui os custos aos produtos, tendo como grande desafio a escolha dos direcionadores de custos.

Direcionador de custos é o fator que determina o custo de uma atividade, devendo ser o fator que determina ou influencia a maneira como os produtos “consomem” (utilizam) as atividades.

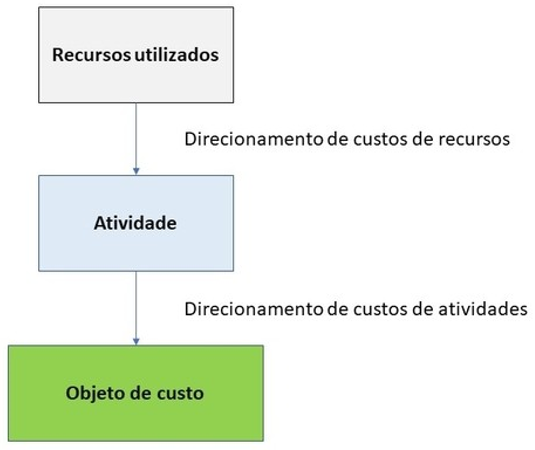

Veja no esquema onde “entram” os direcionadores de custos:

Esses direcionadores de custos, como podemos ver no desenho acima, são distinguidos em dois tipos: os de primeiro estágio e os de segundo estágio, chamados respectivamente de direcionadores de custos de recursos e direcionadores de custos de atividades.

Os direcionadores de custos de recursos identificam a maneira como as atividades consomem recursos gastos.

Já os direcionadores de custos de atividades identificam a maneira como os produtos consomem recursos gastos.

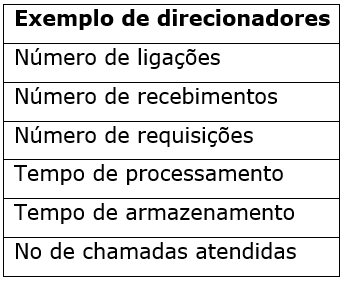

Sobre os direcionadores de custos, de forma esquemática, podemos apresentar o seguinte:

Não existe uma lista de direcionadores que as empresas devem utilizar, mas elas podem estudar aqueles que permitem alocar os custos aos produtos de modo que represente o valor mais próximo da realidade.

Abaixo alguns exemplos de direcionadores:

As atividades consideradas estritamente necessárias para fabricar os produtos consomem os recursos.

Mas como identificamos que a atividade consumiu recurso?

Por meio dos direcionadores do tipo 1.

Os produtos, por sua vez, consomem as atividades cujos custos anteriormente atribuídos passam agora para os produtos, por meio dos direcionadores do tipo 2.

Ou seja, são dois estágios:

1º) os custos são transferidos dos departamentos para as atividades;

2º) os custos são transferidos das atividades para os produtos.

As atividades, por sua vez, podem ser organizadas em cinco níveis gerais:

Atividades da unidade de produto: são realizadas cada vez que uma unidade é produzida.

Atividades de lotes: são realizadas cada vez que se lida com um lote ou este é processado, independentemente do número de unidades nele contido.

Atividades do produto: relacionadas com produtos específicos, precisam ser executadas de modo típico, independentemente da quantidade de lotes em execução ou das unidades que estão sendo produzidas.

Atividades do cliente: relacionadas a clientes específicos, compreendem atividades como atendimento de pedidos por telefone.

Atividades de sustentação da organização: são executadas independentemente de qual cliente é atendido, quais produtos são fabricados e quantos lotes são processados ou quantas unidades são feitas.

Alocação dos custos das atividades aos produtos

A partir da premissa de que são as atividades que consomem recursos e essas são consumidas por produtos e outros objetos de custo, temos seis etapas essenciais para o projeto de implantação de um sistema ABC:

1 – Identificar, definir e classificar as atividades e atributos chave

Identificar refere-se a descrever a ação pretendida como “receber materiais”.

A definição é feita a partir da descrição dos atributos de atividades, que detalha as tarefas realizadas em uma atividade, os tipos de recursos consumidos por ela, o tempo gasto pelo funcionário, os objetos de custos que a consomem e uma medida de consumo de atividade que é o próprio direcionador desta.

A classificação das atividades refere-se à atribuição destas em um dos dois grupos: das atividades primárias, as quais são consumidas por um objeto de custo, e das secundárias, consumidas por atividades primárias ou outras secundárias.

2 – Atribuir o custo dos recursos para as atividades

Nessa etapa identificam-se quais são os recursos consumidos em cada atividade e seus respectivos custos.

Para tanto, é necessário utilizar o rastreamento direto ou por direcionador.

Os direcionadores de recursos são os fatores que medem quanto cada atividade consome de recursos, permitindo que esses sejam atribuídos àquelas.

3 – Atribuir o custo das atividades secundárias para as primárias, de forma que cada atividade primária funciona como um direcionador, e, a partir da determinação dos direcionadores, verifica-se que proporção cada atividade primária consome das secundárias.

4 – Identificar os objetos de custo e especificar a demanda de cada atividade consumida por objeto de custo específico.

Isso é feito a partir de dois tipos de direcionadores: os direcionadores de transação, que medem quantas vezes uma atividade é realizada, assim como a quantidade de tratamentos e de pedidos; e os direcionadores de duração, que medem o tempo requerido para realizar uma atividade.

5 – Calcular as taxas de atividades primárias a partir da divisão dos custos das atividades orçadas pela capacidade prática de atividades, sendo que esta capacidade é a quantidade de produto da atividade.

6 – Atribuir os custos de atividades aos objetos de custo que as consumiram, a partir da multiplicação das taxas de atividade pela quantidade que o objeto de custo consumiu de cada atividade.

Ressalta-se que um objeto de custo pode ser, por exemplo, um produto, um lote, uma ordem ou encomenda.

Vantagens e Desvantagens do Custeio Baseado em Atividades

Como qualquer sistema de custeio, o Custeio Baseado em Atividades também apresenta algumas vantagens e desvantagens, as quais estão abaixo elencadas:

Vantagens:

- Diminui a arbitrariedade dos critérios de rateios;

- Permite a identificação de atividades que não adicionam valor ao produto ou ao cliente;

- Permite a otimização de processos e eliminação de desperdícios;

- Determina os custos dos produtos com maior precisão.

Desvantagens:

- Dificuldade em determinar a correlação entre as atividades e seus direcionadores de custos;

- A seleção de um direcionador pode sofrer arbitrariedade como nos critérios de rateios;

- É dispendioso;

- Não diferencia os custos e despesas fixas e variáveis, por isso deve ser operado conjuntamente com outros métodos de custeio.

- CUSTEIO PLENO – RKW

O Custeio Pleno ou RKW é um método de determinação dos preços dos produtos com base na alocação dos custos fixos e variáveis, somados a eles também as despesas que a empresa apresenta.

Veja a definição de Eliseu Martins em “Contabilidade de Custos”:

“O modelo original do RKW considera o custo de oportunidade, referindo-se à remuneração do capital próprio. O referido autor destaca a utilidade do método em considerar o rateio dos custos e despesas totais, expressando que dessa forma é possível chegar ao valor de “produzir e vender”, bastando então acrescentar o lucro desejado para se obter o preço de venda final.”

O Custeio Pleno foi utilizado antes de entrar em vigor a legislação fiscal que obriga a utilização do custeio por absorção. Sua principal vantagem era identificar o efeito de se aumentar o custo de um item (custo ou despesa) no preço final do produto. Sim, é verdade que, no sistema RKW, além dos custos também são apropriadas as despesas aos produtos.

A mecânica do RKW funciona de modo bem simples.

Inicialmente atribui-se aos produtos, pelo custeio de absorção, os custos diretos e indiretos, as despesas de vendas, despesas administrativas, financeiras etc., somando, assim, os gastos na produção e venda dos produtos, considerando os gastos antes, durante e depois da produção.

Aqui, os custos e as despesas são primeiramente atribuídos aos setores/departamentos de produção e, em seguida, alocados nos produtos.

De modo bem direto, o custeio RKW é usado para fixar o preço de venda do produto, somando os custos e as despesas à margem de lucro que a empresa espera.

Como método de custeamento, atualmente tem sido pouco utilizado, mas, por outro lado, qualquer critério de fixação de preços de venda com base em custo de produção e despesa acaba usando os fundamentos do sistema RKW.

- CUSTEIO PADRÃO

O custo-padrão representa o custo que um produto deveria custar, em condições normais de produtividade da mão de obra e de equipamentos, de bom atendimento pelos fornecedores etc., ou seja, é um custo atribuído que serve de base para o registro da produção antes da determinação do custo efetivo.

O custo-padrão é estabelecido pela empresa como meta para os produtos de sua linha de fabricação, levando-se em consideração as características tecnológicas do processo produtivo de cada um, a quantidade e os preços dos insumos necessários para a produção e o respectivo volume desta.

Em outras palavras, o custo-padrão é um “custo ideal” a ser perseguido, servindo de paradigma de eficiência em condições de pleno rendimento. Abrange, portanto, uma informação de meta a alcançar, de eficácia e de eficiência.

O custo-padrão, além de ser baseado em previsões e metas, é fundamentado em padrões técnicos. É um sistema de custeamento de produtos que tem como filosofia o controle das operações indicando se estas foram realizadas acima ou abaixo dos padrões de eficiência fixados.

O estabelecimento desse “custo ideal” é tarefa conjunta da Engenharia de Produção e da Contabilidade de Custos, sendo estes setores responsáveis pela determinação de quantidades físicas e a transformação para valores monetários.

Em virtude do Princípio do Registro pelo Valor Original, que determina que a avaliação dos componentes do patrimônio seja feita pelos valores originais das transações com o mundo exterior a valor presente em moeda nacional, a utilização do custo-padrão (orçado) não é permitida pelo Fisco para fins de avaliação dos estoques e dos custos dos produtos vendidos, exceto quando ajustado em função dos valores das efetivas transações (realizado).

Portanto, ao implantar um sistema de custo-padrão em uma empresa, não significa dizer que houve a eliminação do Custo Real, já que o custo-padrão só tem plena utilidade a partir da comparação com os custos reais (orçado x realizado), e, para isso, a empresa precisa ter um sistema de Custo Real eficaz.

Em relação ao custo-padrão, as suas características principais são:

1 – Compõe-se de elementos físicos e monetários;

2 – Usa dados e informações que devem acontecer no futuro;

3 – É aplicável em operações repetitivas e pode servir como comparação ou meta;

4 – Pré-fixa o seu valor com base no histórico ou em metas a serem perseguidas pela empresa;

5 – Pode ser utilizado pela contabilidade também para fins fiscais, mas desde que ajuste periodicamente suas variações, para acompanhar seu valor efetivo real (via método do custeio por absorção);

6 – Permite maior agilidade ao processo contábil, sendo muito utilizado nas empresas que precisam de grande agilidade de dados contábeis.

Vamos conhecer agora quais são os tipos de variações que normalmente ocorrem numa empresa, sabendo que o conceito de variação vem lá do estudo da Estatística e, nesse sentido, seria qualquer afastamento de uma variável em relação a um parâmetro preestabelecido.

Logo vemos que é necessário existir uma base quantitativa para se mensurar o evento (custo-padrão).

Vamos agora apontar os tipos de variações entre o custo-padrão (orçado) e o real (realizado):

Variações de preços: qualquer desvio entre o preço preestabelecido e o preço realizado. O mercado é dinâmico, e é muito comum acontecerem variações nos preços dos insumos ao longo do período (normalmente mês).

Variações de quantidades: relação entre a quantidade de insumo estabelecida para a produção analisada e aquela efetivamente incorrida. São variações de natureza técnica, e a melhor forma de controle é aquela realizada junto ao processo de fabricação.

Variação por mudança técnica: deve existir apenas quando a ocorrência for transitória, pois, caso contrário, far-se-ia necessário à fixação de novos padrões.

Nessa toada, quando é fixado o custo-padrão, a sua composição final abrangerá matéria-prima, mão de obra direta e custos indiretos de fabricação. Vamos conhecer qual deve ser o tratamento para cada um desses itens.

Materiais Diretos

O custo-padrão de materiais é definido em função de duas variáveis: quantidade e preço-padrão.

A fórmula de custo-padrão básica é:

Custo-Padrão = Padrão de Quantidade x Padrão de Preço

Em relação ao quantitativo, os materiais necessários, com suas respectivas quantidades, para produzir determinado produto, são evidenciados pela estrutura do produto.

Normalmente esses dados são originados pela engenharia de desenvolvimento de produtos.

Em relação à parte monetária do custo, o preço-padrão dos materiais diretos é obtido em condições normais e boas de negociação de compra.

Ao preço devem ser incorporadas as eventuais despesas que devem fazer parte do custo unitário dos materiais.

Outro aspecto importante é que o preço-padrão dos materiais e demais insumos industriais devem ser sempre calculados na condição de compra com pagamento à vista.

Com isso será possível a adoção de um custo-padrão numa data-base, e sua atualização pela inflação interna da empresa.

Mão de Obra Direta

Geralmente, em relação à parte física (quantitativa), a mão de obra direta padrão é determinada em função da quantidade de horas necessárias do pessoal, de modo a corresponder à quantidade de funcionários diretos utilizados em todas as fases do processo de fabricação do produto, de acordo com o tempo gasto (em horas).

Desse modo, a base para a construção dos padrões de mão de obra direta é o processo de fabricação.

Devem ser consideradas todas as atividades e todos os processos utilizados para fazer um produto e que exigem operários para manuseio de materiais ou de equipamentos durante esses processos.

É importante dizer que os padrões de necessidade de mão de obra direta podem ser calculados de forma científica quando se trabalha em ambientes de alta tecnologia de produção, isto é, gerenciados por computadores.

Em outras situações, podem-se fazer estudos de tempo mediante operações simulatórias antecedentes em ambientes reais.

Em todos os casos, deve haver um estudo para quebras, refugos, retrabalhos, manutenção e necessidades do pessoal.

Em relação à parte monetária, de modo a fazer a valorização dos custos de mão de obra direta, a base deve incluir toda a remuneração dos trabalhadores mais os encargos sociais e trabalhistas.

O normal é usar o critério de custo médio horário dos salários de cada departamento de produção ou da célula/atividade de processo por onde passa o produto, através dos centros de custos ou centros de acumulação por atividades.

Custos Indiretos de Fabricação

Os custos indiretos variáveis são normalmente padronizados por meio da construção de taxas predeterminadas em relação a uma medida de atividade escolhida.

Um aspecto que deve ser destacado é que sempre que possível deve-se evitar o uso de taxas baseadas em valores, já que isso impede a correta mensuração das variações de quantidade.

Assim como vimos anteriormente na definição dos critérios de rateio, a atividade a ser escolhida como base para a construção das taxas predeterminadas de custos indiretos variáveis deve ter uma relação causal com os diversos custos indiretos variáveis.

Da mesma maneira, as bases de atividades para elaboração das taxas predeterminadas de custos indiretos variáveis são horas de máquinas trabalhadas, quantidade de produto final, horas de mão de obra direta, a depender do gasto e melhor relação que existe entre os custos variáveis e as atividades envolvidas.

Tratamento Contábil

A maneira mais simples de tratar contabilmente o custo-padrão é fazer com que com que a conta de Produção receba os custos a valores Reais, mas transfira os produtos a valores Padrão.

Inicialmente, vamos considerar que os Produtos Acabados e o Custo dos Produtos Vendidos são tratados a Valores-padrão.

Posteriormente, as variações em contas específicas ou englobadas devem, apenas no final do exercício, ser “descarregadas”, de forma que os estoques e o CPV estejam a valores reais.

Então, vamos ao passo a passo do tratamento contábil:

1 – Debitar todos os custos (diretos e indiretos) à conta de produção por seus valores reais;

2 – Transferir para os estoques, baixando da conta de produção, pelo valor padrão;

3 – Já que debitamos na Produção o valor real e creditamos o valor padrão, consequentemente haverá um saldo que será ajustado no final de cada período;

4 – Durante o período (normalmente mês), a conta de estoque de produtos acabados é debitada pelo recebimento dos produtos e creditada pela venda, ficando os estoques assim avaliados durante o período.

- CONCLUSÃO

Diante de todo o exposto, podemos concluir que o Auditor-Fiscal da Receita Federal do Brasil, ao realizar os procedimentos relativos ao custeio da produção de determinada Pessoa Jurídica tributada com base no Lucro Real, deve avaliar qual foi o sistema de custeio utilizado e, assim, apurar os respectivos efeitos contábeis e fiscais.

Manuel Piñon

Atualmente exerço o cargo de Auditor Fiscal da Receita Federal do Brasil e sou Professor, voltado para a área de concursos públicos. Fui aprovado nos seguintes concursos públicos: 1 – Auditor-Fiscal da Receita Federal do Brasil – AFRFB 2009/2010; 2 -Analista de Finanças e Controle – AFC (hoje Auditor Federal de Finanças e Controle) da Controladoria Geral da União – CGU (hoje Ministério da Transparência) em 2008 e; 3 – Auditor-Fiscal do Tesouro Nacional – AFTN (Auditor Fiscal da Receita Federal do Brasil) em 1998.

Atualmente exerço o cargo de Auditor Fiscal da Receita Federal do Brasil e sou Professor, voltado para a área de concursos públicos. Fui aprovado nos seguintes concursos públicos: 1 – Auditor-Fiscal da Receita Federal do Brasil – AFRFB 2009/2010; 2 -Analista de Finanças e Controle – AFC (hoje Auditor Federal de Finanças e Controle) da Controladoria Geral da União – CGU (hoje Ministério da Transparência) em 2008 e; 3 – Auditor-Fiscal do Tesouro Nacional – AFTN (Auditor Fiscal da Receita Federal do Brasil) em 1998.

CONCURSOS ABERTOS: veja aqui os editais publicados e garanta a sua vaga!

CONCURSOS 2019: clique aqui e confira as oportunidades para este ano!

Estudando para concursos públicos? Prepare-se com quem mais entende do assunto! Cursos completos 2 em 1, professores especialistas e um banco com mais de 920.000 questões de prova! Garanta já a sua vaga! Mude de vida em 2019!

Estude onde, quando, como quiser e em até 12x sem juros! Teste agora por 30 dias o Gran Sistema de Ensino!

[su_button url=”https://www.grancursosonline.com.br/assinatura-ilimitada” target=”blank” style=”flat” background=”#ff0000″ size=”7″ icon=”icon: shopping-cart”]Matricule-se![/su_button]

![[Preparatórios] Aniversário Gran 12 anos – Cabeçalho](https://blog-static.infra.grancursosonline.com.br/wp-content/uploads/2024/12/02190418/niver-gran-cabecalho-sem-preco.png)

![[Preparatórios] Aniversário Gran 12 anos – Post](https://blog-static.infra.grancursosonline.com.br/wp-content/uploads/2024/12/02190858/niver-gran-post-sem-preco.png)

Participe da conversa