Prezados,

Prezados,

Espero que todos estejam bem, com saúde e com muita dedicação, pois 2018 tende a ser o ano dos concursos.

Neste material vou falar sobre as bases de mensuração utilizadas como parâmetro para a avaliação do ativo.

A orientação básica é a de que as contas que compõem o ativo de uma empresa sejam mensuradas de tal forma que, na divulgação do balanço patrimonial, estejam com os valores mais próximos possíveis do realizável.

Para conseguir avaliar o ativo, faz-se necessário o conhecimento sobre o que é um ativo:

- Ativo é um recurso controlado pela entidade como resultado de eventos passados e do qual se espera (provavelmente) que fluam futuros benefícios econômicos para a entidade.

Conforme o conceito apresentado, o ativo deve estar sob o controle da empresa, não necessitando ser de sua propriedade. O importante é que ela irá se beneficiar e correr os riscos com a utilização ou não do ativo. Outro ponto destacado é o de que o ativo deve ser resultado de um evento passado; isto quer dizer que ele já foi identificado, quanto a sua natureza, e mensurado, neste caso, pelo seu valor de entrada.

Contudo, a terceira parte do conceito é a mais importante. Ao destacar que o ativo provavelmente irá gerar benefício econômico para a empresa, é necessário que seja apresentado no balanço patrimonial “o quanto” será este benefício econômico.

Para estabelecer o valor esperado do benefício com um item patrimonial, são aplicados os critérios de avaliação do ativo.

Importante saber:

“A avaliação é o processo de determinação do valor monetário a ser dado a um item incluído no Balanço. Para isso é necessário selecionar a unidade BASE DE MENSURAÇÃO e o MÉTODO pelo qual o item deverá ser avaliado”.

A mensuração consiste em estabelecer, com base no preço de entrada, o preço de realização (saída) de um bem, conforme o benefício econômico futuro esperado.

Na prática a empresa deve respeitar os seguintes passos:

1º – Registrar o ativo pelo custo inicial, que é o custo CORRENTE no dia da compra, da produção, da construção ou do recebimento como doação (valor de entrada);

2º – Depois de ser registrado, o ativo precisa ser ajustado ao seu valor atual, pois vai ficando ultrapassado com o tempo e assim vai perdendo o seu poder de gerar benefícios econômicos para a empresa. Este ajuste exige a aplicação de critérios técnicos;

3º – No final do exercício, ao elaborar o balanço patrimonial, a empresa deve apresentar o ativo pelo ser valor correto, que normalmente é o valor de entrada menos os ajustes, de tal forma que esteja de acordo com o potencial de geração de benefícios esperado (valor de saída).

Para o ativo, os valores de entrada refletem o valor do primeiro registro, que pode ser o custo histórico ou o custo corrente; já os valores de saída refletem os benefícios econômicos da venda ou o montante que poderá ser obtido com a utilização do ativo; desta forma, não deve ser feito o reconhecimento de um ativo quando ele não puder ser mensurado ou quando for improvável a geração de benefícios econômicos no período contábil corrente.

A Lei n. 6.404/1976, lei societária, trata do assunto, no seu artigo 183, da seguinte maneira:

Critérios de Avaliação do Ativo

Art. 183. No balanço, os elementos do ativo serão avaliados segundo os seguintes critérios:

I – as aplicações em instrumentos financeiros, inclusive derivativos, e em direitos e títulos de créditos, classificados no ativo circulante ou no realizável a longo prazo: (Redação dada pela Lei nº 11.638,de 2007)

a) pelo seu valor justo, quando se tratar de aplicações destinadas à negociação ou disponíveis para venda; e(Redação dada pela Lei nº 11.941, de 2009)

b) pelo valor de custo de aquisição ou valor de emissão, atualizado conforme disposições legais ou contratuais, ajustado ao valor provável de realização, quando este for inferior, no caso das demais aplicações e os direitos e títulos de crédito;(Incluída pela Lei nº 11.638,de 2007)

II – os direitos que tiverem por objeto mercadorias e produtos do comércio da companhia, assim como matérias-primas, produtos em fabricação e bens em almoxarifado, pelo custo de aquisição ou produção, deduzido de provisão para ajustá-lo ao valor de mercado, quando este for inferior;

III – os investimentos em participação no capital social de outras sociedades, ressalvado o disposto nos artigos 248 a 250, pelo custo de aquisição, deduzido de provisão para perdas prováveis na realização do seu valor, quando essa perda estiver comprovada como permanente, e que não será modificado em razão do recebimento, sem custo para a companhia, de ações ou quotas bonificadas;

IV – os demais investimentos, pelo custo de aquisição, deduzido de provisão para atender às perdas prováveis na realização do seu valor, ou para redução do custo de aquisição ao valor de mercado, quando este for inferior;

V – os direitos classificados no imobilizado, pelo custo de aquisição, deduzido do saldo da respectiva conta de depreciação, amortização ou exaustão;

VI – o ativo diferido, pelo valor do capital aplicado, deduzido do saldo das contas que registrem a sua amortização. (revogado); (Redação dada pela Lei nº 11.941, de 2009)

VII – os direitos classificados no intangível, pelo custo incorrido na aquisição deduzido do saldo da respectiva conta de amortização; (Incluído pela Lei nº 11.638,de 2007)

VIII – os elementos do ativo decorrentes de operações de longo prazo serão ajustados a valor presente, sendo os demais ajustados quando houver efeito relevante. (Incluído pela Lei nº 11.638,de 2007) (Vide Lei nº 12.973, de 2014)

Bases de mensuração

A mensuração de ativos, que é o processo que determina os valores pelos quais os elementos devem ser reconhecidos e apresentados nas demonstrações contábeis, envolve a utilização de uma base específica de mensuração. A partir desta base, serão feitos os ajustes necessários para que o ativo esteja com seu valor correto.

Na contabilidade, usualmente o registro de um bem deve ser feito inicialmente pelos valores originais das transações, expressos em moeda nacional, denominado de valor histórico.

Após o reconhecimento inicial, a mensuração de ativo não é alterada para refletir os aumentos no seu valor, mas será feito o ajuste do valor de acordo com a sua realização corrente pelo uso, por uma estimativa de perda ou pela desvalorização e obsolescência de um bem.

Por outro lado, o montante do ativo pode ser aumentado para refletir o custo das adições e aprimoramentos (excluindo aumentos de preço para os ativos sem melhorias) ou outros eventos como, por exemplo, o incremento do valor de face de ativo financeiro ou a troca de um motor em um caminhão.

Importante saber:

Todo gasto que melhorar o potencial de uso ou otimizar os resultados esperados de um ativo é considerado um custo e aumenta o valor do bem, contudo este aumento não é considerado um critério de avaliação do bem.

Como no balanço patrimonial a empresa deve apresentar o valor de saída do bem, são utilizadas, ao longo do tempo, algumas bases para demonstrar a variação do custo histórico; este registro busca reconhecer a limitação causada pela instabilidade da unidade de medida (moeda), requerendo certos ajustes no uso de preços de realizações em períodos diferentes.

Como no balanço patrimonial a empresa deve apresentar o valor de saída do bem, são utilizadas, ao longo do tempo, algumas bases para demonstrar a variação do custo histórico; este registro busca reconhecer a limitação causada pela instabilidade da unidade de medida (moeda), requerendo certos ajustes no uso de preços de realizações em períodos diferentes.

Importante saber:

Na contabilidade um número variado de bases de mensuração é empregado em diferentes graus e combinações para estabelecer o valor dos itens nas demonstrações contábeis. Cada item terá um tratamento, a depender da sua natureza. Por exemplo: os estoques são mensurados ao valor de mercado; os valores a receber, ao valor presente; o imobilizado é ajustado ao seu valor realizável etc.

Segundo a legislação contábil, atualmente são utilizadas as seguintes bases de mensuração do ativo:

a) Custo histórico

b) Custo corrente

c) Valor realizável

d) Valor presente

e) Valor justo

a) Custo histórico

Custo histórico de um ativo é a importância fornecida para se adquirir ou desenvolver um ativo, o qual corresponde ao caixa ou o valor de outra importância fornecida à época de sua aquisição ou desenvolvimento.

O custo histórico representa o valor original de negociação, o primeiro valor registrado. Para estabelecer o valor original, é importante considerar que tudo o que for gasto com o item até a sua disponibilização para a empresa é considerado um custo. Assim, se a empresa comprar uma máquina por R$ 10.000,00 e gastar R$ 5.000,00 com frete e seguro, o valor original da máquina é de R$ 15.000,00.

Importante saber:

“Tudo o que for gasto com um ativo até a sua colocação em uso é um custo, os descontos e devoluções são deduzidos.”

Valor original =

Compra bruta

(+) frete sobre compras

(+) seguro sobre compras

(+) carga e descarga de mercadorias compradas

(-) descontos e abatimentos obtidos na compra

(-) desconto comercial obtido

(-) devolução de compras

(-) compras canceladas

(-) impostos recuperáveis

b) Custo corrente

Os ativos são mantidos pelos montantes em caixa ou equivalentes de caixa que teriam de ser pagos se esses mesmos ativos ou ativos equivalentes fossem adquiridos na data do balanço.

É o custo mais econômico (menor valor) exigido para a entidade substituir o potencial de serviços de ativo (inclusive o montante que a entidade recebe a partir de sua alienação ao final da sua vida útil) na data do relatório.

O custo corrente é conhecido como custo de reposição e normalmente é utilizado para tomadas de decisão interna, considerando que os ativos são mensurados pelo valor que seria necessário para adquiri-lo no momento.

O custo de reposição corresponde ao custo para substituir o potencial de serviços do ativo. Ainda que, em muitos casos, a substituição mais econômica do potencial de serviços corresponda à compra de ativo semelhante ao que é controlado, o custo de reposição se baseia em ativo alternativo caso forneça o mesmo potencial de serviços, com custo menor.

Para os fins da informação contábil, é necessário evidenciar a diferença no potencial de serviços entre o ativo existente e o ativo substituto, pois o custo corrente não é o mesmo valor que seria necessário para comprar um novo produto.

c) Valor realizável (valor de realização ou de liquidação)

É o montante que a entidade pode obter com a venda do ativo após deduzir os gastos para a venda. O valor realizável líquido de venda é diferente do valor de justo, uma vez que não exige mercado aberto, ativo e organizado ou estimativa de preço em tal mercado e que inclua os gastos para a venda da entidade.

O valor realizável é o valor que o item apresenta nas demonstrações contábeis, normalmente pelo seu valor original deduzido do valor já realizado pela depreciação ou estimativa de perdas, ou das despesas de vendas.

Esta base é útil quando a intenção da entidade, sob o ponto de vista de gerar recursos, for vender o ativo, esse é o caso quando o ativo não puder fornecer potencial de serviços ou gerar benefícios econômicos ao menos tão valiosos quanto seu preço líquido de venda.

Assim, os ativos são registrados pelos valores líquidos que seriam obtidos pela sua venda no curso normal das operações da entidade. O preço líquido de realização é calculado da seguinte forma:

Preço de venda

(-) impostos sobre vendas

(-) despesas de venda

(-) margem de lucro

(=) Valor líquido de venda

d) Valor presente

Representa o valor original (futuro) deduzido dos juros e correções embutidos no seu montante. Os ativos são mantidos pelo valor presente, descontado, dos fluxos futuros de entradas líquidas de caixa que se espera seja gerado pelo item no curso normal das operações.

Representa o valor original (futuro) deduzido dos juros e correções (implícitos ou explícitos) embutidos no seu montante; desta forma, para determinar o valor presente de um fluxo de caixa, três informações são requeridas:

- Valor futuro = VF

- Data futura da operação = N

- Taxa de desconto aplicável ou juros embutidos antes dos impostos = I

Para calcular o valor presente, basta aplicar a fórmula:

Os ativos monetários de longo prazo e os de curto prazo, quando o valor for relevante, deverão ser registrados pelo valor presente do fluxo de caixa líquido que se espera seja gerado ou consumido no curso normal das operações da entidade.

Os juros embutidos devem ser retirados do item ajustado e devem ser apropriados pela fluência do prazo. Normalmente as contas envolvidas são:

- JUROS ATIVOS A TRANSCORRER/INCORRER – redutoras do ativo

- JUROS PASSIVOS A TRANSCORRER/INCORRER – redutoras do passivo

Exemplo

Uma empresa concede um empréstimo de $100.000,00 para receber em 4 meses o valor de $120.000,00. Qual o valor presente do direito depois de transcorrido 1 mês?

- valor futuro: 120.000,00

- data futura: 4 meses

- juros embutidos: $ 20.000 ($5.000 mensal)

a) Registro contábil na data da operação:

D- empréstimos a receber – 120.000

C- banco – 100.000

C- juros ativos a transcorrer – 20.000

- O valor presente na data da operação é:

Empréstimos a receber – 120.000

Juros ativos a transcorrer – (20.000)

VPL = 100.000

b) Mensalmente é feita a apropriação da receita com juros transcorridos:

D- juros ativos a transcorrer – 5.000

C- juros ativos – 5.000

- O valor presente depois de transcorrido um mês é:

Empréstimos a receber – 120.000

Juros ativos a transcorrer – (15.000 )

VPL = 105.000

O valor presente líquido vai aumentando na medida em que os juros embutidos no valor futuro vão sendo apropriados.

e) Valor justo

Valor justo é o montante pelo qual um ativo pode ser trocado entre partes cientes e dispostas, em transação sob condições normais de mercado. Na aquisição do ativo, o valor justo e o custo histórico são os mesmos, caso os custos da transação sejam ignorados.

O valor justo é uma mensuração baseada em mercado e não é uma mensuração específica da entidade, por isto é útil para ativos que são mantidos para comercialização, como, por exemplo, instrumentos financeiros, mas pode não ser útil para ativos operacionais especializados, pois a utilidade do valor justo é questionável quando não se observa a premissa de que os mercados são abertos, ativos e organizados.

Os mercados abertos, ativos e organizados têm as seguintes características:

- Não existem barreiras que impeçam a entidade de realizar transações no mercado;

- Eles são mercados ativos e, assim, há frequência e volume suficientes de transações para fornecer informação sobre o valor; e

- Eles são organizados, com compradores e vendedores bem informados, agindo sem impulsos, de modo a haver garantia de imparcialidade na determinação dos preços correntes, inclusive de que os preços não representem vendas precipitadas.

Importante saber:

Valor justo é diferente de valor presente. Valor justo é o valor pelo qual um ativo pode ser negociado entre partes interessadas, conhecedoras do negócio e independentes entre si, com a ausência de fatores que pressionem para a liquidação da transação ou que caracterizem uma transação compulsória. Valor presente é a estimativa do valor corrente de um fluxo de caixa futuro, no curso normal das operações da entidade.

- Valor justo é oriundo do mercado, não é específico para a empresa.

- Valor presente é apurado na própria empresa, é específico da entidade.

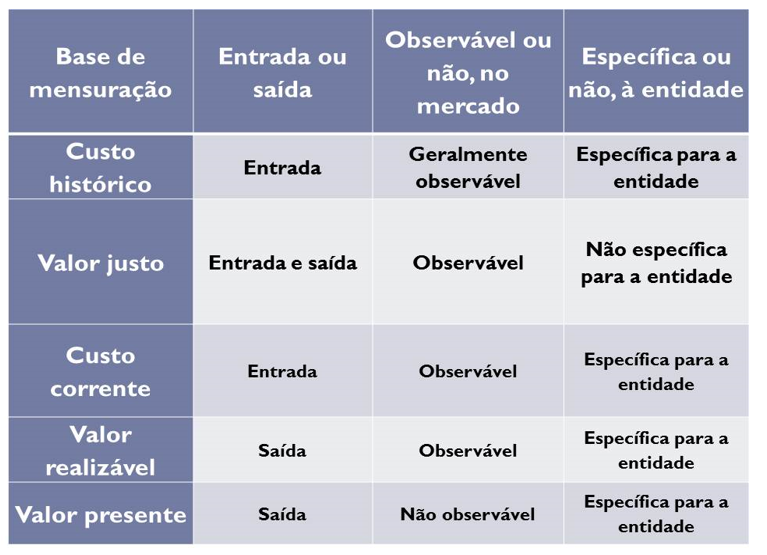

As bases de mensuração devem ser tratadas como informação de entrada ou saída, se a informação é observável ou não é observável no mercado e se a informação é específica ou não para a entidade.

- Os valores de entrada estão relacionados com o registro inicial, e os valores de saída com a divulgação no balanço patrimonial.

- Valores observáveis são identificados em um mercado aberto, ativo e organizado, estão relacionados com a confirmação do valor em um ambiente existente e aberto para todos. Os valores não observáveis não têm um local específico para sua verificação. As medidas observáveis em mercado são mais fáceis de serem compreendidas e verificadas do que as medidas não observáveis e podem representar mais fielmente os fenômenos que estejam sendo mensurados.

- As medidas específicas são as oportunidades econômicas que não estão disponíveis para outras empresas, são valores inerentes à empresa, bem como os riscos de não realização. As medidas não específicas para a entidade refletem as oportunidades e os riscos gerais de mercado.

Abaixo, apresento uma tabela com a identificação das bases de mensuração. Se puder, transcreva-a em seus papéis de estudo:

Bem, meus amigos, por hoje é só, espero que tenham gostado do material.

Desejo um ótimo ano para todos.

Um abraço e sucesso!

Professor Claudio Zorzo

Cláudio Zorzo – Bacharel em Ciências Contábeis, pós-graduado em Análise Gerencial; Docência para Nível Superior; Auditoria e Perícia Contábil. É ex servidor público do Executivo Federal – Ministério do Exército e ex servidor público do Legislativo Federal. Assessor Parlamentar. Atualmente é professor de Contabilidade e Auditoria Pública e Privada.

Estudando para concursos da área fiscal ? Prepare-se com quem tem tradição de aprovação e 27 anos de experiência em concursos públicos. Cursos online com início imediato, visualizações ilimitadas e parcelamento em até 12x sem juros

[su_button url=”https://www.grancursosonline.com.br” target=”blank” style=”flat” background=”#ff0000″ size=”7″ icon=”icon: shopping-cart”]Matricule-se![/su_button]

![[REINVENÇÃO 2026] Captação – Cabeçalho](https://blog-static.infra.grancursosonline.com.br/wp-content/uploads/2025/12/17175313/Cabecalho-1238x216-1-1.webp)

![[REINVENÇÃO 2026] Captação – Post](https://blog-static.infra.grancursosonline.com.br/wp-content/uploads/2025/12/17175608/Post-730x150-1-1.webp)

Excelente material para iniciantes. Muito didático